Si estás buscando maximizar tus beneficios fiscales al momento de hacer tu declaración de la renta, es crucial que entiendas cuales son las mejores vinculaciones a declarar. Tomarse el tiempo para investigar y conocer estas opciones puede marcar una gran diferencia en la cantidad de impuestos que debes pagar y en los beneficios fiscales que puedes obtener. En este artículo, te proporcionaremos una guía paso a paso sobre las mejores estrategias de vinculación para ayudarte a maximizar tus beneficios fiscales.

¿Qué es la vinculación en la declaración de la renta?

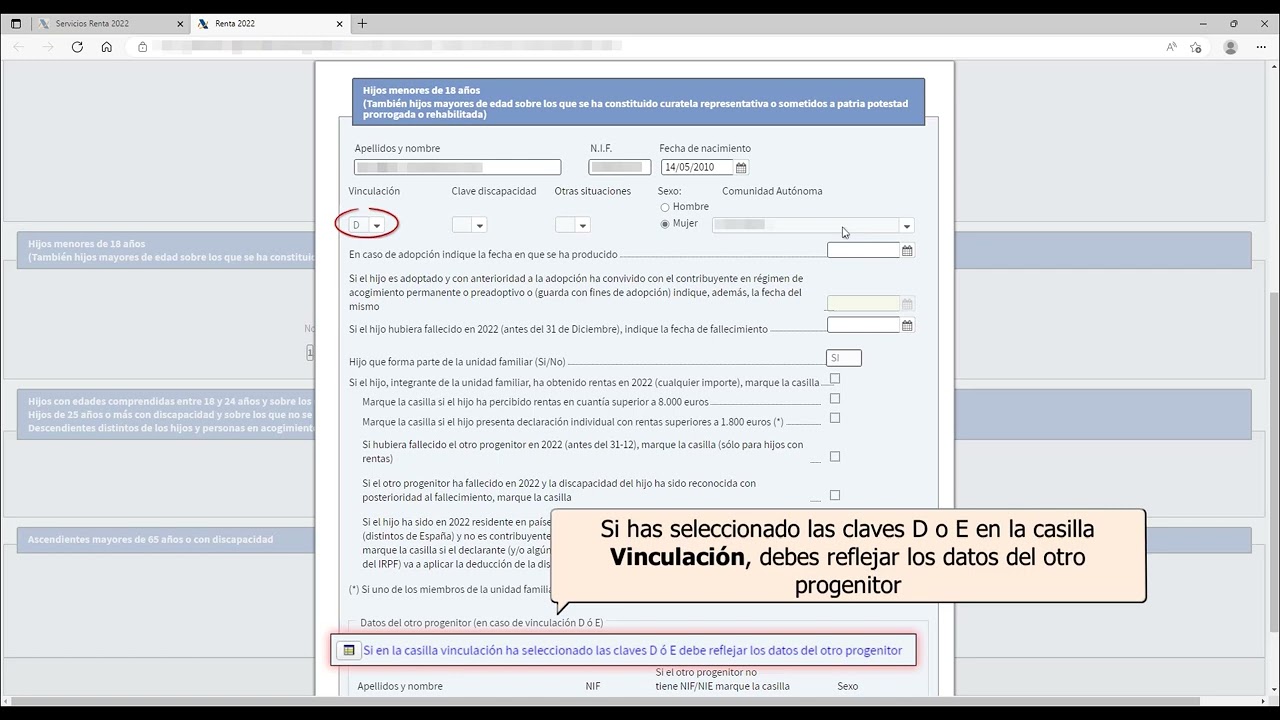

Antes de profundizar en las mejores opciones de vinculación, es importante entender qué significa esto en el contexto de la declaración de la renta. La vinculación se refiere a la relación entre tus distintas fuentes de ingresos y gastos que debes declarar en tu declaración anual de impuestos. La información que proporciones sobre estas vinculaciones determinará los cálculos de impuestos realizados por el Servicio de Impuestos Internos (IRS) y, por lo tanto, influirá en la cantidad de impuestos que debes pagar o en los beneficios fiscales que puedes obtener.

El objetivo de buscar las mejores opciones de vinculación en tu declaración de la renta es optimizar tus beneficios fiscales de manera legal y ética. A continuación, te presentamos los pasos que debes seguir para lograrlo.

Paso 1: Organiza tus ingresos y gastos

El primer paso para maximizar tus beneficios fiscales es tener una organización clara de todos tus ingresos y gastos. Esto implica recopilar y clasificar cuidadosamente tus recibos, facturas y otros documentos pertinentes. Asegúrate de separar tus fuentes de ingresos en diferentes categorías, como ingresos laborales, ingresos de inversiones y otros ingresos extra. De manera similar, clasifica tus gastos en categorías, como gastos médicos, gastos educativos y gastos de vivienda. Cuanto más ordenado estés, más fácil será identificar las mejores opciones de vinculación en tu declaración de la renta.

Paso 2: Identifica las mejores opciones de vinculación

Una vez que hayas organizado tus ingresos y gastos, es hora de identificar las mejores opciones de vinculación. Esto implicará revisar detenidamente las leyes fiscales vigentes y comprender cómo se aplican a tu situación particular. Algunas opciones comunes de vinculación incluyen la deducción de gastos médicos, la deducción de intereses hipotecarios, la deducción de donaciones caritativas y la aplicación de exenciones fiscales por dependientes. Es importante tener en cuenta que las mejores opciones de vinculación variarán según tu situación financiera y personal, por lo que es recomendable buscar asesoramiento profesional o investigar cuidadosamente antes de tomar decisiones definitivas.

Paso 3: Documenta correctamente tus vinculaciones

Una vez que hayas identificado las mejores opciones de vinculación para tu situación, es fundamental documentar correctamente todas tus vinculaciones en tu declaración de la renta. Asegúrate de proporcionar todos los detalles necesarios, como los montos exactos de tus ingresos y gastos relacionados con cada vinculación. Además, guarda copias de todos los recibos, facturas y otros documentos relacionados, ya que es posible que necesites respaldar tu declaración en caso de una auditoría o revisión posterior. La documentación adecuada te ayudará a evitar problemas y a respaldar tus beneficios fiscales.

¿Qué pasa si cometo un error al vincular mis ingresos y gastos?

Si cometes un error al vincular tus ingresos y gastos en tu declaración de la renta, es importante corregirlo lo antes posible. Puedes presentar una declaración enmendada para corregir errores o solicitar una revisión con el IRS. En cualquier caso, es recomendable buscar asesoramiento profesional para asegurarte de seguir los procedimientos adecuados y evitar problemas con el IRS.

¿Puedo ajustar mis vinculaciones en años anteriores?

Si descubres que cometiste un error en tus vinculaciones en años anteriores, puedes presentar una enmienda en tu declaración de la renta para corregirlo. Sin embargo, existe un límite de tiempo para hacerlo, por lo que es importante corregir los errores lo antes posible. Consulta las pautas específicas del IRS o busca asesoramiento profesional para obtener información precisa sobre cómo ajustar tus vinculaciones en años anteriores.

¿Qué sucede si no puedo pagar mis impuestos?

Si no puedes pagar tus impuestos adeudados, es importante comunicarte con el IRS lo antes posible. Ellos pueden ofrecer opciones de pago alternativas, como un plan de pagos a plazos, para ayudarte a cumplir con tus obligaciones fiscales. Ignorar o evadir el pago de impuestos puede tener consecuencias legales graves, por lo que es mejor abordar el problema de manera proactiva y buscar soluciones junto al IRS.

En conclusión, maximizar tus beneficios fiscales a través de la vinculación en la declaración de la renta requiere planificación, organización y comprensión de las leyes fiscales vigentes. Siguiendo los pasos mencionados anteriormente y buscando asesoramiento profesional, podrás aprovechar al máximo las mejores opciones de vinculación y obtener beneficios fiscales significativos.